Đ án Tài Chính Ti n T GVHD:H H u Ti n ề ề ệ ồ ữ ế

Ch ng 1ươ : GI I THI U CHUNG V CÁC PH NG TH CỚ Ệ Ề ƯƠ Ứ

THANH TOÁN KHÔNG DÙNG TI N M T QUA Ề Ặ

H TH NG NGÂN HÀNG VI TỆ Ố Ở Ệ

Thanh toán không dùng ti n m t là thanh toán qua ngân hàng ,là t ngề ặ ổ

h p các m i quan h chi tr ti n t đ c th c hi n b ng cách tríchợ ố ệ ả ề ệ ượ ự ệ ằ

chuy n t tài kho n c a ng i này sang tài kho n c a ng i khác t iể ừ ả ủ ườ ả ủ ườ ạ

ngân hàng v i s ki m soát c a ngân hàng mà không c n dùng ti n m t ớ ự ể ủ ầ ề ặ

So v i thanh toán ti n m t ,thanh toán qua ngân hàng có nh ng đ cớ ề ặ ữ ặ

tr ng sau:ư

•Trong thanh toán qua ngân hàng s v n đ ng c a v t t hàng hoáự ậ ộ ủ ậ ư

…đ c l p v i s v n đ ng c a ti n t c v th i gian l n không gianộ ậ ớ ự ậ ộ ủ ề ệ ả ề ờ ẫ

,th ng không ăn kh p v i nhau ườ ớ ớ

•Trong thanh toán không dùng ti n m t ,v t trung gian trao đ iề ặ ậ ổ

(ti n m t) không xu t hi n nh thanh toán b ng ti n m t theo ki uề ặ ấ ệ ư ằ ề ặ ể

hàng- ti n- hàng,mà ch xu t hi n d i hình th c ti n t k toán (ti nề ỉ ấ ệ ướ ứ ề ệ ế ề

ghi s ) và đ c ghi chép trên các ch ng t s sách ổ ượ ứ ừ ổ

•M i bên tham gia thanh toán ph i m tài kho n t i ngân hàng ỗ ả ở ả ạ

•Khác v i thanh toán ti n m t ch là quan h tr c ti p gĩ a ng iớ ề ặ ỉ ệ ự ế ư ườ

mua và ng i bán ,trong thanh toán không dùng ti n m t ,ngoài ch thườ ề ặ ủ ể

ch u trách nhi m thanh toán và ch th đ c h ng ,còn có s tham giaị ệ ủ ể ượ ưở ự

c a ít nh t là m t ngân hàng .Ngân hàng có vai trò to l n , không thủ ấ ộ ớ ể

“v ng m t” trong hình th c thanh toán nàyắ ặ ứ

Thanh toán không dùng ti n m t đ c t ch c t t s phát huy đ cề ặ ượ ổ ứ ố ẽ ượ

tác d ng tích c c c a nó:ụ ự ủ

•Thúc đ y quá trình v n đ ng c a v t t hàng hoá trong n n kinhẩ ậ ộ ủ ậ ư ề

t thông qua đó mà các m i quan h kinh t l n s đ c gi i quy t ,nhế ố ệ ế ớ ẽ ượ ả ế ờ

v y mà quá trình s n xu t và l u thông hàng hoá đ c ti n hành bìnhậ ả ấ ư ượ ế

th ngườ

•Cho phép các ngân hàng t p trung ngày càng nhi u các kho n v nậ ề ả ố

ti n t trong n n kinh t , làm tăng them ngu n v n tín d ng đ đ u tề ệ ề ế ồ ố ụ ể ầ ư

vào các quá trình tái s n xu t m r ng XHCN.Cũng chính nh đó ,màả ấ ở ộ ờ

cho

SVTH:Nguy n Th Ph ng Chi Trangễ ị ươ 5

Đ án Tài Chính Ti n T GVHD:H H u Ti n ề ề ệ ồ ữ ế

•phép rút b t m t l ng ti n m t trong l u thông ,ti t ki m nhi uớ ộ ượ ề ặ ư ế ệ ề

chi phí hi n t t công tác qu n lí ti n tệ ố ả ề ệ

•Ngân hàng v i t cách là m t đ n v kinh t tài chinh t ng h p,làớ ư ộ ơ ị ế ổ ợ

m t b máy th n kinh c a n n kinh t , thông qua vi c t ch c thanhộ ộ ầ ủ ề ế ệ ổ ứ

toán , đ h n ch nh ng thi t h i , kh c ph c và ngăn ch n nh ng hi nể ạ ế ữ ệ ạ ắ ụ ặ ữ ệ

t ng tiêu c c có th x y tra trong s n xu t kinh doanh c a các đ n vượ ự ể ả ả ấ ủ ơ ị

Vi t Nam hi n đang áp d ng các th th c thanh toán sau đây:Ở ệ ệ ụ ể ứ

-Séc

-U nhi m chi - ho c l nh chiỷ ệ ặ ệ

-U nhi m thu - ho c nh thuỷ ệ ặ ờ

-Th tín d ng ư ụ

-Th ngân hangẻ

1.1. THANH TOÁN B NG SÉC(Cheque-Check)Ằ

1.1.1.Khái ni m v Séc:ệ ề

Séc là ph ng ti n thanh toán do ng i ký phát l p d i hìnhươ ệ ườ ậ ướ

th c theo m u in s n, l nh cho ng i th c hi n thanh toán tr khôngứ ẫ ẵ ệ ườ ự ệ ả

đi u ki n m t s ti n nh t đ nh cho ng i th h ng phù h p v i quyề ệ ộ ố ề ấ ị ườ ụ ưở ợ ớ

đ nh hi n hành.ị ệ

*Các đ i t ng có liên quan đ n Séc:ố ượ ế

-Ch tài khoán là ng i đ ng tên m tài kho n và là ch s h uủ ườ ứ ở ả ủ ở ữ

ho c đ i di n ch s h u s ti n trên tài kho n đó.ặ ạ ệ ủ ở ữ ố ề ả

Ch tài kho n có th là đ i di n m t pháp nhân, ho c m t th nhân.ủ ả ể ạ ệ ộ ặ ộ ể

-Ng i phát hành Séc: là ngu i eys phát hành séc đ thanh toán choườ ờ ể

ng i th h ng séc. Ng i phát hành séc có th là ch tài kho n ho cườ ụ ưở ườ ể ủ ả ặ

ng i đ c ch tài kho n u quy n.ườ ượ ủ ả ỷ ề

-Ng i th h ng séc: là ng i s h u s ti n ghi trên séc, ng iườ ụ ưở ườ ở ữ ố ề ườ

th h ng séc đ c ghi rõ h tên trên t séc( n u là séc kí danh)ho c làụ ưở ượ ọ ờ ế ặ

ng i c m séc(n u là séc vô danh).ườ ầ ế

-Ng i chuy n nh ng séc: là ng i chuy n nh ng quy n thườ ể ượ ườ ể ượ ề ụ

h ng séc c a mình cho ng i khác theo lu t đ nh.ưở ủ ườ ậ ị

SVTH:Nguy n Th Ph ng Chi Trangễ ị ươ 6

Đ án Tài Chính Ti n T GVHD:H H u Ti n ề ề ệ ồ ữ ế

-Đ n v thu h : là đ n v đ c phép làm d ch v thanh toán ti n hànhơ ị ộ ơ ị ượ ị ụ ế

nh n các t séc do ng i th h ng n p vào đ thu h ti n cho ng iậ ờ ườ ụ ưở ộ ể ộ ề ườ

th h ng.ụ ưở

-Đ n v thanh toán: là đ n v gi tài kho n ti n g i c a ch tàiơ ị ơ ị ữ ả ề ử ủ ủ

kho n, đ c phép làm d ch v thanh toán. Th c hi n vi c trích ti n trênả ượ ị ụ ự ệ ệ ề

tài kho n ti n g i c a ch tài kho n đ thanh toáncho ng i th h ngả ề ử ủ ủ ả ể ườ ụ ưở

séc khi t séc đ c chuy n nh ng đ n.ờ ượ ể ượ ế

1.1.2.Các lo i séc s d ng trong thanh toán:ạ ử ụ

Căn c vào tính ch t chuy n nh ng séc đ c chia làm 2 lo i:ứ ấ ể ượ ượ ạ

-Séc ký danh(named check): là séc ghi rõ h tên, đ a ch c a cá nhânọ ị ỉ ủ

ho c pháp nhân th h ng séc.Lo i séc này đ c chuy n nh ng theoặ ụ ưở ạ ượ ể ượ

lu t b ng ph ng pháp ký h u chuy n nh ng (endorsement). V cậ ằ ươ ậ ể ượ ệ

chuy n nh ng ph i ghi rõ ho tên, đ a ch cá nhân, ho c tên, đ a ch phápể ượ ả ị ỉ ặ ị ỉ

nhân đ c chuy n vào m t sau c a t séc.ượ ể ặ ủ ờ

-Séc vô danh (Bearer Check): là lo i séc không ghi tên cá nhân ho cạ ặ

tên pháp nhân th h ng séc. Trên t séc s ghi: “yêu c u tr l i choụ ưở ờ ẽ ầ ả ạ

ng i c m séc” (Requise Pay to the Bearer). Lo i séc này đ c chuy nườ ầ ạ ượ ể

nh ng t do t c là b ng cách trao tay. Lo i này t m th i ch a s d ngượ ự ứ ằ ạ ạ ờ ư ử ụ

Vi t Nam.ở ệ

Căn c tính ch t s d ng: séc đ c chia làm 2 lo i:ứ ấ ử ụ ượ ạ

-séc chuy n kho n (Transfer Check): đây là lo i séc ch đ cể ả ạ ỉ ượ

dùng đ thanh toán theo lói chuy n kho n b ng cách ghi nó vào các tàiể ể ả ằ

kho n liên quan.ả

-Séc ti n m t (Cash Check): đay là lo i séc mà ng i th h ngề ặ ạ ườ ụ ưở

đ c quy n rút ti n m t t i đ n v thanh toán.ượ ề ề ặ ạ ơ ị

1.1.3.Thanh toán séc:

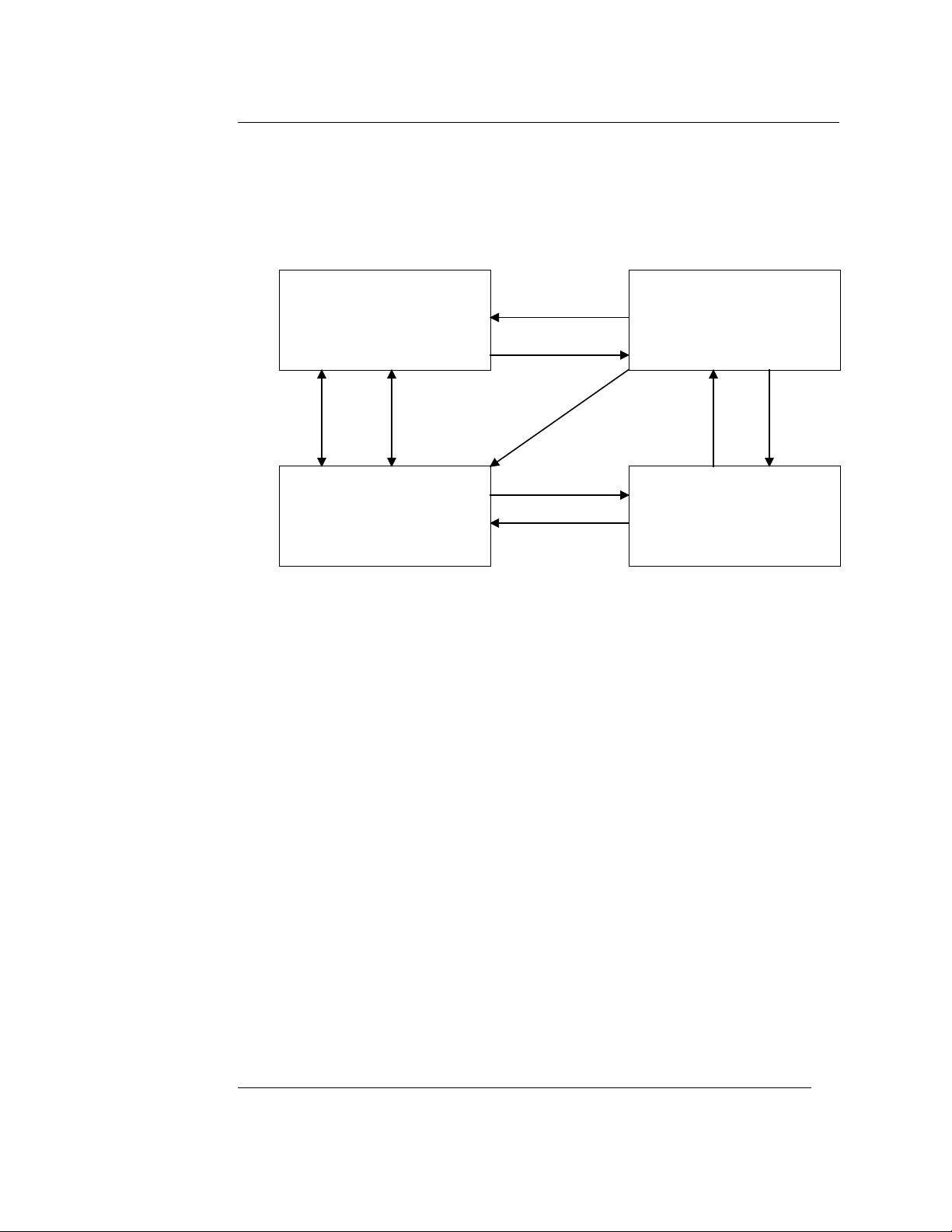

Toàn b s đ luân chuy n ch ng t và thanh toán nh sau:ộ ơ ồ ể ứ ừ ư

+Tr ng h p ng i phát hành và ng i th h ng có tài kho n t iườ ợ ườ ườ ụ ưở ả ạ

2 đ n v khác nhau:ơ ị

SVTH:Nguy n Th Ph ng Chi Trangễ ị ươ 7

Đ án Tài Chính Ti n T GVHD:H H u Ti n ề ề ệ ồ ữ ế

(2a)

(2b)

(1) (5) (3) (6) (3)

(5)

(6) (3)

(4)

Chú thích:

(1): Ng i mua, ch tài kho n làm th t c xin mua séc tr ng t i đ nườ ủ ả ủ ụ ắ ạ ơ

v mình m tài kho n.ị ở ả

(2a): Ng i bán hàng hoá ho c cung c p d ch v cho ng i mua theoườ ặ ấ ị ụ ườ

h p đ ng.ợ ồ

(2b): Ng i mua phát hành séc giao cho ng i bán đ thanh toán ti nườ ườ ể ề

hàng d ch v .ị ụ

(3): Ng i th h ng n p séc vào đ n v thu h ho c n p tr c ti pườ ụ ưở ộ ơ ị ộ ặ ộ ự ế

cho đ n v thanh toán, ho c chuy n nh ng séc theo quy đ nh.ơ ị ặ ể ượ ị

(4): Đ n v thu h sau khi đã ki m tra h p l , s nh n thu h r i g iơ ị ộ ể ợ ệ ẽ ậ ộ ồ ử

t séc và b ng kê sang đ n v thanh toán.ờ ả ơ ị

(5): Đ n v thanh toán trích ti n t tài kho n c a ng i phát hànhơ ị ề ừ ả ủ ườ

(báo n ) đ thanh toán cho ng i th h ng thông qua đ n v thu h .ợ ể ườ ụ ưở ơ ị ộ

(6): Đ n v thu h ghi có vào tài kho n c a ng i th h ng theo sơ ị ộ ả ủ ườ ụ ưở ố

ti n nh n đ c sau khi đã tr phí thanh toán r i g i gi y báo có choề ậ ượ ừ ồ ử ấ

ng i th h ng.ườ ụ ưở

SVTH:Nguy n Th Ph ng Chi Trangễ ị ươ 8

Ng i phát hànhườ

(Ng i mua)ườ

Ng i th h ngườ ụ ưở

(Ng i bán)ườ

Đ n v thu h ơ ị ộ

(Ngân hàng bên bán)Đ n v thanh toánơ ị

(Ngân hàng bên mua)

Đ án Tài Chính Ti n T GVHD:H H u Ti n ề ề ệ ồ ữ ế

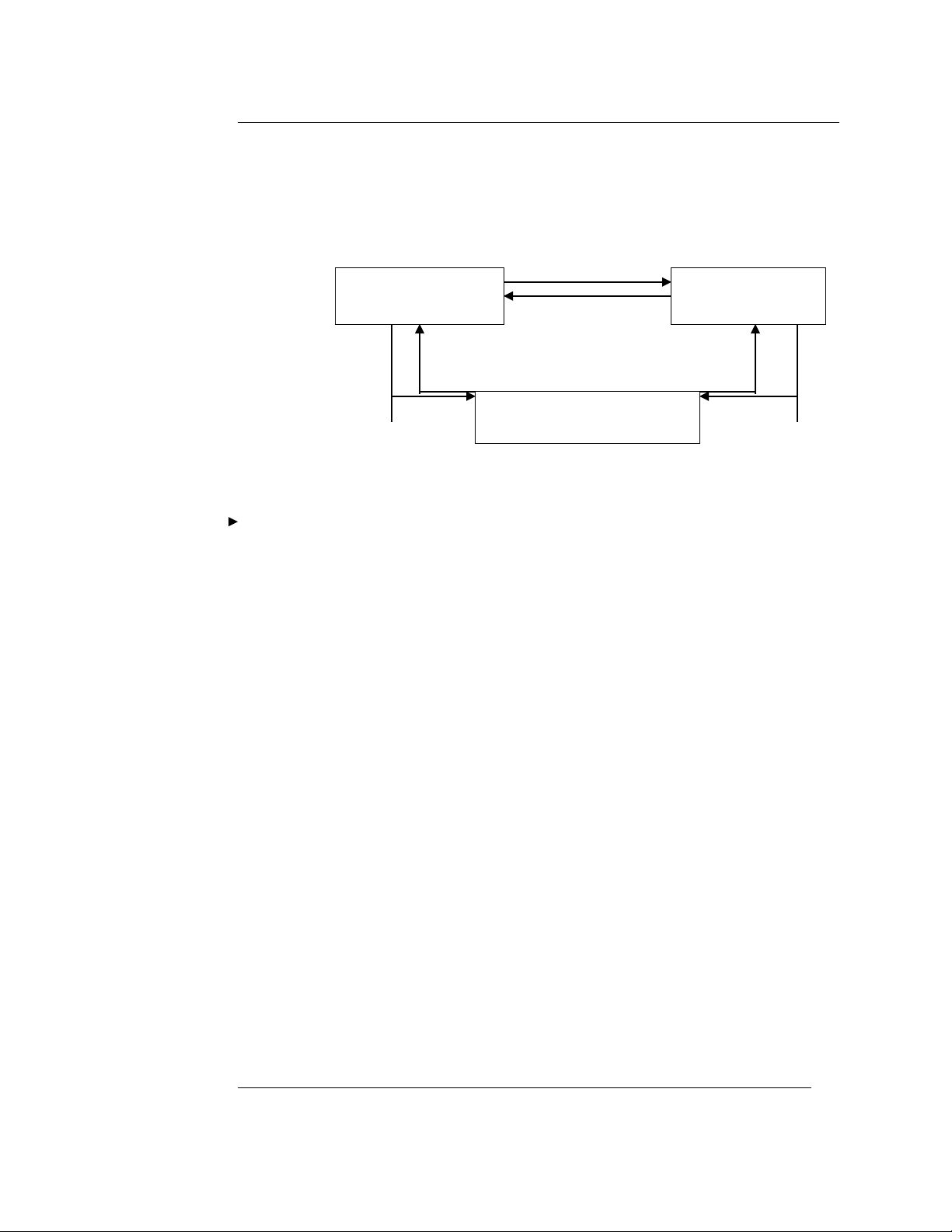

+ Tr ng h p ng i phát hành và ng i th h ng có tài kho n t iườ ợ ườ ườ ụ ưở ả ạ

cùng m t đ n v :ộ ơ ị

(2b)

(2a)

(1) (4a) (4b) (3)

Chú thích:

(1): Ng i mua - ch tài kho n làm th t c xin mua séc tr ng t iườ ủ ả ủ ụ ắ ạ

đ n v n i mình m tài kho n.ơ ị ơ ở ả

(2a): Ng i bán giao hàng hoá ho c cung c p d ch v cho ng i muaườ ặ ấ ị ụ ườ

theo theo h p đ ng.ợ ồ

(2b): Ng i mua phát hành séc giao tr c ti p cho ng i bán đ thanhườ ự ế ườ ể

toán ti n hàng hoá d ch v .ề ị ụ

(3): Ng i th h ng n p séc vào đ n v thu h ho c chuy nườ ụ ưở ộ ơ ị ộ ặ ể

nh ng séc theo đúng quy đ nh. ượ ị

(4a): Đ n v thanh toán ghi n tài kho n c a ng i phát hành r i g iơ ị ợ ả ủ ườ ồ ử

gi y báo n .ấ ợ

(4b): Đ n v thanh toán ghi có tài kho n ng i th h ng r i g iơ ị ả ườ ụ ưở ồ ử

gi y báo có ho c cho ng i th h ng rút ti n m t.ấ ặ ườ ụ ưở ề ặ

1.1.4.vai trò kinh t c a séc:ế ủ

V m t kinh t séc có ba công d ng:ề ặ ế ụ

- Là m t công c rút ti n,ngiã là khách hàng ph i có m m tộ ụ ề ả ở ộ

tài kho n t i ngân hàng,séc này g i là séc rút ti nả ạ ọ ề

SVTH:Nguy n Th Ph ng Chi Trangễ ị ươ 9

Ng i phát hànhườ

(ng i mua)ườ

Ng i thườ ụ

h ngưở

Đ n v thu h đ ng thơ ị ộ ồ

i ờ

![Đề thi nhập môn tài chính tiền tệ 2009-2010 ĐH Ngân Hàng: Tổng hợp [có thể thêm kinh nghiệm/mẹo thi]](https://cdn.tailieu.vn/images/document/thumbnail/2013/20130619/nhungmuadauyeu123/135x160/6311371636325.jpg)

![Ngân hàng câu hỏi trắc nghiệm Lý thuyết Tài chính - Tiền tệ: Học phần [Mô tả thêm về nội dung học phần nếu có]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20251003/kimphuong1001/135x160/26991759476043.jpg)

![Bài tập Tài chính doanh nghiệp có đáp án [kèm lời giải chi tiết]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250927/aimy1105nd@gmail.com/135x160/92021759119232.jpg)