Bài giảng TCDN

Ths.Đặng Thị Quỳnh Anh 1

TAØI CHÍNH DOANH NGHITAØI CHÍNH DOANH NGHIỆỆPP

Ths.Ñaëng Thò Quyønh Anh

Khoa TTCK - ÑHNH TP.HCM

Noäi dung

Chương 1: Tổng quan vềtài chính doanh nghiệp

Chương 2: Thờigiátiềntệvà mô hình chiếtkhấu dòng tiền

Chương 3: Định giá và quyếtđịnh đầutưtài sảntàichính

Ch

4

L

i

h

ậ

ủ

i

à

ô

hì

h

CAPM

Ch

ương

4

:

L

ợ

i

n

h

u

ậ

n, r

ủ

i

ro v

à

m

ô

hì

n

h

CAPM

Chương 5: Lập dòng tiền và đánh giá hiệu quả tài chính dự

án đầutư

Chương 6: Phân tích hòa vốnvàhệthống đòn bẩy

Chương 7: Quyếtđịnh nguồnvốn và chi phí sửdụng vốn

Tài liệu tham khảo

1. Tài chính doanh nghiệpcănbản–TSNguyễnMinhKiều

Trường ĐHKinhtếTP.HCM, NXB Thống kê 2009

2. Quảntrịtài chính, Eugene F Brigham, Joel F.Houston,

Đại

học

Florida

.

Đại

học

Florida

.

3. QuảntrịTài chính cănbản–TSNguyễn Quang Thu,

trường ĐHKinhtếTPHCM

4. Giáo trình Tài chính doanh nghiệp, trường ĐạihọcKinh

tếQuốc dân Hà Nội.

Tài liệu tham khảo

1. Fundamentals of Corporate Finance – Brealey, Myers,

Marcus - McGraw Hill International Edition, 2007.

2. Ross, Fundamentals of Corporate finance - McGraw Hill

International

Edition,

2002

.

International

Edition,

2002

.

3. Principals of Corporate finance – Brealey, Myers -

McGraw Hill International Edition, 2003

4. Corporate Finance - Ross, Westerfield, Jaffe - McGraw

Hill International Edition, 2002

Thời lượng môn học

Giảng và thảoluậntrênlớp: 40 tiết

Kiểmtra:5tiết

Sinh viên t

ự

n

g

hiên cứu: 45 tiết

ự

g

Tiêu chuẩn đánh giá sinh viên

Kiểm tra giữa kỳ :

-Hình thức: kiểm tra viết, thảoluận nhóm

-Tỷlệđiểm: 30%

Thi h

ế

ô

Thi h

ế

t

m

ô

n

-Hình thức: thi viết + trăc nghiêm

-Tỷlệđiểm: 70%

Bài giảng TCDN

Ths.Đặng Thị Quỳnh Anh 1

CHƯƠNG CHƯƠNG 11

TỔNG QUAN VỀ TÀI

CHÍNH DOANH NGHIỆP

Ths. Đặng Thị Quỳnh Anh

NỘI DUNGNỘI DUNG

1. Caùc loaïi hình doanh nghieäp

2. Muïc tieâu cuûa doanh nghieäp

3. Caùc quyết ñònh chuû yeáu cuûa taøi chính doanh nghieäp

4. Moâi tröôøng kinh doanh cuûa coâng ty

11. CÁC LOẠI HÌNH DOANH NGHIỆP. CÁC LOẠI HÌNH DOANH NGHIỆP

1.1 Doanh nghieäp tö nhaân

1.2 Coâng ty hôïp danh

1.3 Coâng ty traùch nhieäm höõu haïn

1.4 Coâng ty coå phaàn

1.6 Doanh nghieäp coù voán ñaàu tö nöôùc ngoaøi

Câ liâ d h

C

o

â

ng ty

li

e

â

n

d

oan

h

Coâng ty 100% voán ñaàu tö nöôùc ngoaøi

Caâu hoûiCaâu hoûi

1. Phân tích ưu, nhượcđiểmcủacácloạihình

DNTN, Công ty TNHH, công ty Cổphần.

2. TạisaoloạihìnhcôngtyCổphầnngàycàng

đón

g

vai trò

q

uan trọn

g

tron

g

nềnkinhtế?

g

q

g

g

22. Muïc tieâu cuûa coâng ty. Muïc tieâu cuûa coâng ty

?Tối đa hóa lợi nhuận sau thuế

?Tối đa hóa lợi nhuận trên cổ phần

?Tối đa hóa giá trị tài sản của chủ sở hữu

KHÁI NIỆM CHI PHÍ ĐẠI DIỆN

«Chí phí đạidiệnlàloạichiphíphát

sinh khi mộttổchứcgặpphảivấn

đềvềsựthiếuđồng thuậngiữa

mụcđích củangườiquảntrịvà

ấ

ề

ngườisởhữuvàv

ấ

nđ

ề

t

hông

t

in

bấtcânxứng.

Bài giảng TCDN

Ths.Đặng Thị Quỳnh Anh 2

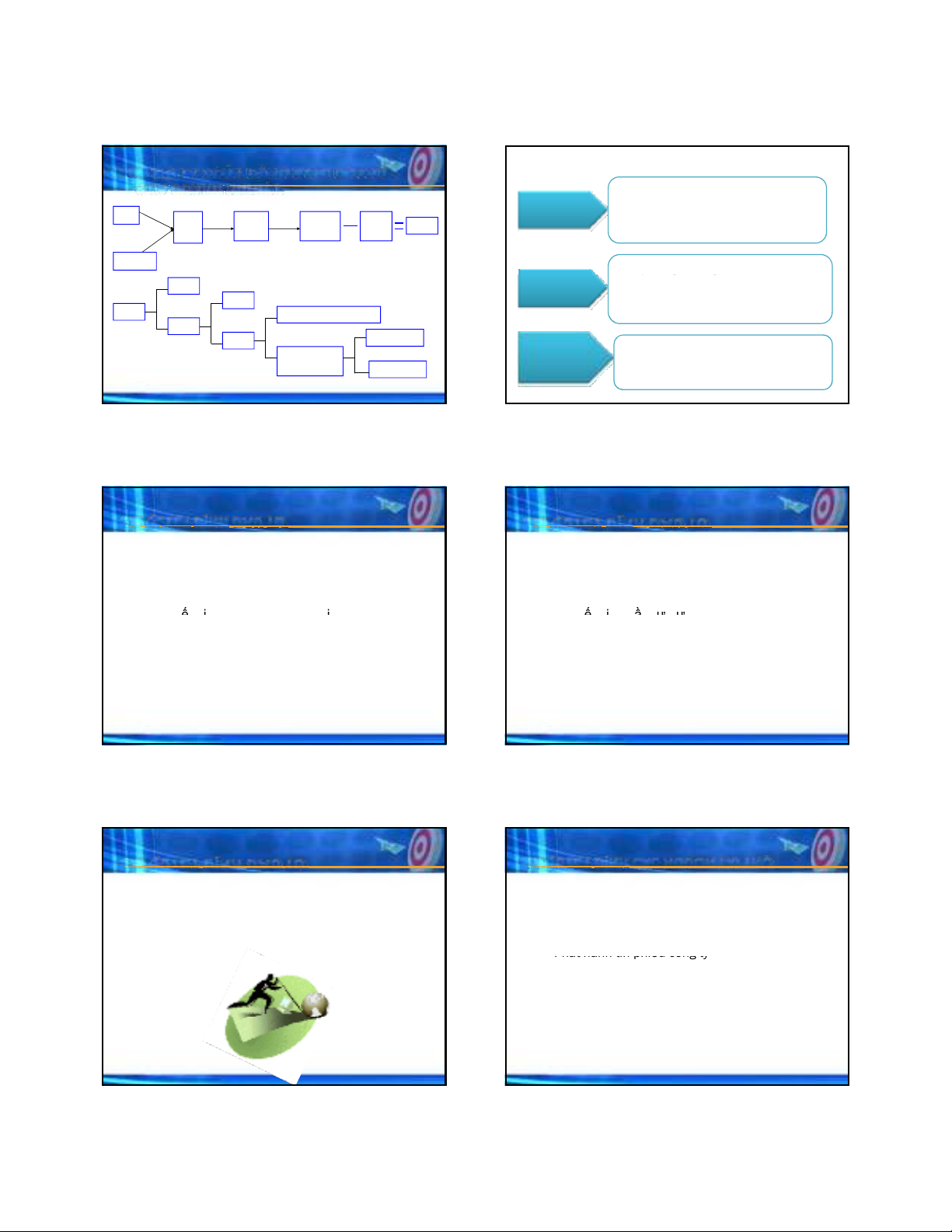

SƠĐỒMOÂ TAÛ HOAÏT ÑOÄNG KINH DOANH

CUÛA DOANH NGHIEÄP

Nợ

VCSH

Tài

sản

Sản

phẩm

Doanh

thu

CF

sxkd

sxkd TT

EBIT

EBIT

I

EBT

T

EAT

Cổ tức ưu đãi

LN ròng cho

cổ đông

LN giữ lại

Trả cổ tức

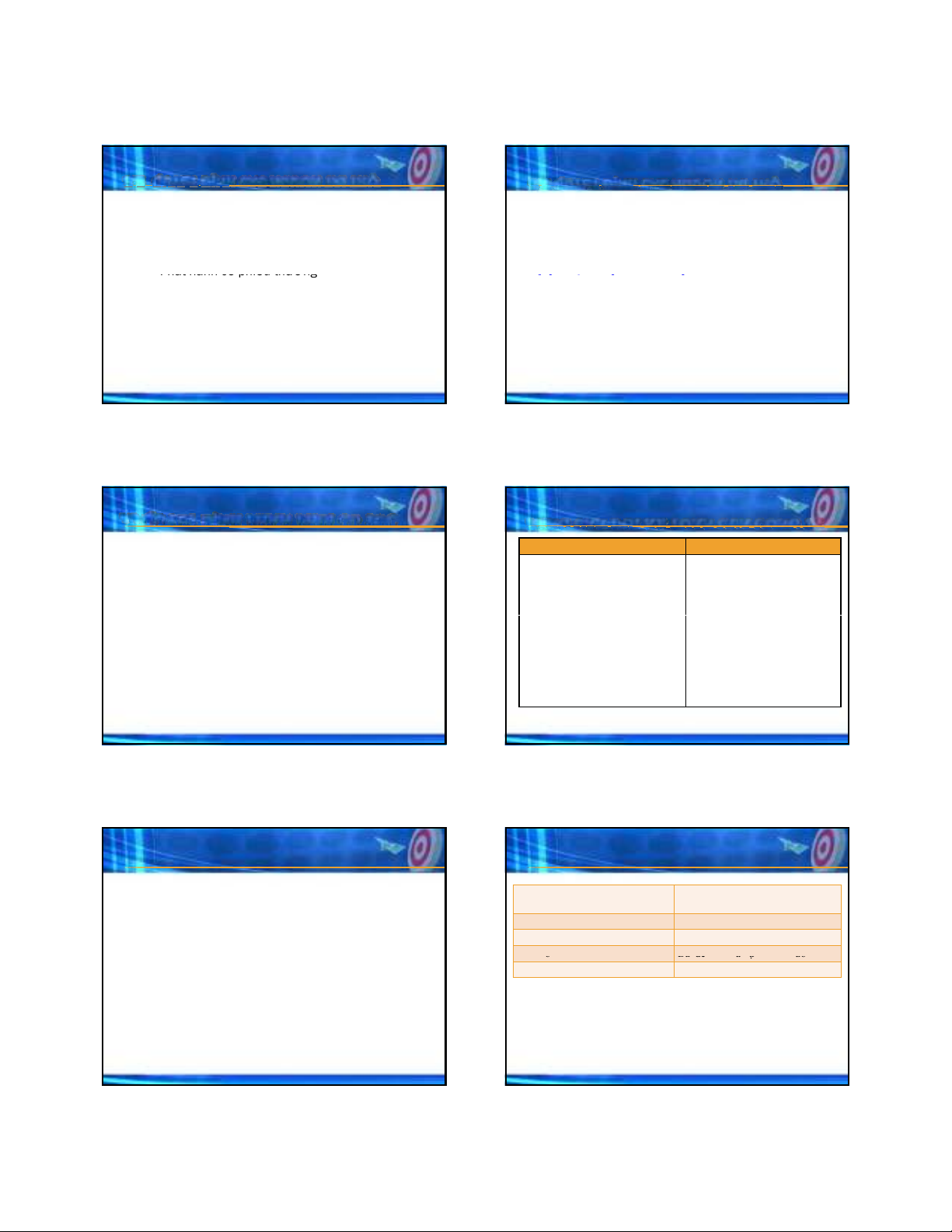

3. Caùc quyết ñònh chuû yeáu cuûa taøi chính

doanh nghieäp

3. Caùc quyết ñònh taøi chính chuû yeáu trong doanh nghieäp

Quyeát ñònh

ñaàu tö

áñ h

Ñaàu tö taøi saûn löu ñoäng

Ñaàu tö taøi saûn coá ñònh

Đầu tö taøi saûn taøi chính

Quyeát ñònh cô caáu taøi saûn

Hu

y

ñoän

g

voán n

g

aén haïn

Quye

á

t

ñ

òn

h

nguoàn voán

Quyeát ñònh

phaân phoái

coå töùc

y

g

g

Huy ñoän

g

voán daøi haïn

Quyeát ñònh cô caáu voán

Vay ñeå mua hay thueâ taøi saûn

Giöõ laïi lôïi nhuaän ñeå taùi ñaàu tö

Phaân phoái coå töùc

Chính saùch coå töùc

3.1 QUYẾT ĐỊNH ĐẦU TƯ

Quyết định đầu tưtài sản lưu động

9Quyết định tồn quỹ

9Quyết định tồn kho

9

Quy

ế

t đ

ị

nh chính sách bán ch

ị

u

9

Quy

ế

t đ

ị

nh chính sách bán ch

ị

u

9Quyết định đầu tưtài chính ngắn hạn

3.1 QUYẾT ĐỊNH ĐẦU TƯ

Quyết định đầu tưtài sản cốđịnh

9Quyết định mua sắm tài sản cốđịnh mới

9Quyết định thay thếtài sản cốđịnh cũ

9

Quy

ế

t đ

ị

nh đ

ầ

u t

ư

d

ự

án

9

Quy

ế

t đ

ị

nh đ

ầ

u t

ư

d

ự

án

9Quyết định đầu tưtài chính dài hạn

3.1 QUYẾT ĐỊNH ĐẦU TƯ

Quyết định cơcấu tài sản

9Quyết định sửdụng đòn bẩy hoạt động

9Quyết định điểm hòa vốn

3.2 QUYẾT ĐỊNH CÁC NGUỒN TÀI TRỢ

Quyết định huy động nguồn vốn ngắn hạn

9Vay ngắn hạn

9Tín dụng thương mại

9

Phát hành tín phi

ế

u công ty

Phát hành tín phi

ế

u công ty

Bài giảng TCDN

Ths.Đặng Thị Quỳnh Anh 3

3.2 QUYẾT ĐỊNH CÁC NGUỒN TÀI TRỢ

Quyết định huy động nguồn vốn dài hạn

9Vay dài hạn

9Phát hành trái phiếu

9

Phát hành c

ổ

phi

ế

u th

ườ

ng

Phát hành c

ổ

phi

ế

u th

ườ

ng

9Phát hành cổphiếu ưu đãi

3.2 QUYẾT ĐỊNH CÁC NGUỒN TÀI TRỢ

Quyết định cơcấu vốn

9Giữa nguồn vốn ngắn hạn và nguồn vốn dài hạn

9Giữa vốn chủsởhữu và nợ

Q

u

y

ế

t đ

ị

nh va

y

đểmua ha

y

thuê tài sản

Qy

ị

y

y

3.3 QUYẾT ĐỊNH PHÂN PHỐI CỔTỨC

Quyết định giữlại lợi nhuận

Quyết định chia cổtức cho các cổđông

Quyết định chính sách cổtức

BẢNG CÂN ĐỐI KẾ TOÁN CỦA CÔNG TY

Taøi saûn Nguoàn voán

A. Taøi saûn ngaén haïn

1. Tieàn

2. Đầu tö taøi chính ngaén haïn

3. Nôï phaûi thu

A. Nôï phaûi traû

1. Nôï ngaén haïn

- Vay ngaén haïn NH

- Phaûi traû nhaø cung caáp

4. Haøng toàn kho

B. Taøi saûn daøi haïn

1. Phaûi thu daøi haïn

2. Taøi saûn coá ñònh

3. Ñaàu tö taøi chính daøi haïn

- Phaûi traû CNV

- Phaûi noäp NSNN

2. Nôï daøi haïn

B. Voán chuû sôû höõu

1. Voán ñieàu leä

2. Lôïi nhuaän giöõ laïi

´Vốn lưu động ròng (NWC) = Tài sản ngắn hạn – Nợ ngắn hạn

–n

an

´ng ròng (NOWC)

NOWC = Tổng TSLĐ cần thiết cho hđkd – Tổng nợ ngắn hạn ko trả lãi

= (Tiền + KPT + HTK) – (Phải trả nhà cung cấp + Phải trả khác)

Ý nghĩa:

Cho biết lượng tiền cần thiết công ty phải duy trì để đảm bảo cho

các hoạt động kinh doanh không bị gián đoạn.

ing

ng)

ing

ng)

nngi

ci thu c

n

nkho

t

ng trong tương lai

Hà

n

g

t

ồ

n

kho

Đấ

t

để

dà

nh

s

ử

dụ

ng

trong

tương

lai

Tài sản cố định

Tổng vốn hoạt động = NOWC + TSCĐ thuần

Bài giảng TCDN

Ths.Đặng Thị Quỳnh Anh 4

yDòng tiền hoạt động (OCF)

OCF = EBIT (1 – T) + khấu hao

= NOPAT + khấu hao

NOPAT: là lợi nhuận công ty có thể tạo ra nếu không vay

nợ và chỉ giữ các tài sản hoạt động.

Ý nghĩa: là dòng tiền tạo ra từ các tài sản hoạt động.

yDòn

g

tiền ròn

g

(

Net Cash Flow

)

t

ừ hoạt độn

g

kinh doanh:

g

g(

)

g

NCF = Lợi nhuận sau thuế + Khấu hao

Ý nghĩa: thể hiện số tiền doanh nghiệp làm ra trong năm,

được dùng để chi trả cổ tức, tài trợ cho hàng tồn kho, các

khoản phải thu, đầu tư vào TSCĐ, trả nợ…

yDòng tiền tự do (FCF)

Là dòng tiền thực tế có được có thể sử dụng để chi trả cho

các cổ đông và các chủ nợ sau khi công ty đã thực hiện tất cả

các khoản đầu tư vào TSCĐ, sản phẩm mới và vốn lưu động

cần thiết cho hoạt động củacôngty

.

FCF = OCF – (Đầu tư tăng thêm vào TSCĐ và NOWC)

yGiá trị thị trường gia tăng và giá trị kinh tế gia tăng

Giá trị thị trường gia tăng (Market Value Added): là phần

chênh lệch giữa giá trị thị trường so với giá trị sổ sách của

vốn chủ sở hữu.

yGiá trị kinh tế gia tăng (Economic Value Added)

EVA = NOPAT – Chi phí thường niên của vốn

= EBIT(1-T) – (Tổng vốn hoạt động x Chi phí vốn)

do nhà đầu tư cung cấp sau thuế

EVA là phần chênh lệch giữa thu nhập sau thuế so với chi

phí vốn cần thiết để tạo ra thu nhập đó.

Mẫu báo cáo KQHĐKD của DN

CHỈ TIÊU Mã sốNămnay Nămtrước

1. Doanh thu bán hàng và cung cấpdịch vụ01

2. Các khoảngiảmtrừdoanh thu 02

3. Doanh thu thuầnvềbánhàngvàcungcấp

dịch vụ(10 = 01 - 02)

10

4. Giá vốn hàng bán 11

5. Lợi nhuậngộpvềbánhàngvàcungcấp20

dịch vụ(20 = 10 - 11)

6. Doanh thu hoạtđộng tài chính 21

7. Chi phí tài chính 22

- Trong đó: Chi phí lãi vay 23

8. Chi phí bán hàng 24

9. Chi phí quản lý doanh nghiệp25

10 Lợi nhuận thuần từ hoạt động kinh

doanh {30 = 20 + (21 - 22) - (24 + 25)}

30

GV.Đặng Thị Quỳnh Anh

Mẫu báo cáo KQHĐKD của DN

CHỈ TIÊU Mã sốNămnay Nămtrước

11. Thu nhập khác 31

12. Chi phí khác 32

13. Lợi nhuận khác (40 = 31 - 32) 40

14. Tổng lợi nhuậnkếtoán trướcthuế

(50 = 30 + 40)

50

15

Chi

phí

thuế

TNDN

hiện

hành

51

15

.

Chi

phí

thuế

TNDN

hiện

hành

16. Chi phí thuếTNDN hoãn lại

51

52

17. Lợi nhuậnsauthuếTNDN

(60=50–51-52)

60

18. Lãi cơbản trên cổphiếu70

GV.Đặng Thị Quỳnh Anh

Sơ đồ tổ chức quản trị tài chính trong công tySơ đồ tổ chức quản trị tài chính trong công ty

Tổng giám đốc

Giám đốc sản xuất Giám đốc tài chính Giám đốc marketin

g

(CEO) (CFO)

g

CMO

Phòng Tài chính Phòng kế toán

![Bài giảng Nguyên lý thẩm định [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250718/vijiraiya/135x160/687_bai-giang-nguyen-ly-tham-dinh.jpg)

![Nội dung ôn tập học kỳ 1 môn Kiểm toán 1 [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250311/tinhtamdacy000/135x160/1671741677861.jpg)

![Nội dung ôn tập học kỳ 1 môn Kiểm toán nội bộ [chuẩn nhất]](https://cdn.tailieu.vn/images/document/thumbnail/2025/20250311/tinhtamdacy000/135x160/3821741677855.jpg)